中国经济网北京4月26日讯 神农集团(605296.SH)昨晚发布关于终止2023年度向特定对象发行A股股票事项的公告。云南神农农业产业集团股份有限公司于2024年4月24日召开第四届董事会第十八次会议、第四届监事会第十五次会议,审议通过了《关于终止2023年度向特定对象发行A股股票事项的议案》,同意公司终止2023年度向特定对象发行A股股票事项。本次向特定对象发行股票事项终止后,公司将合理统筹资金安排,确保相关项目稳步落地实施。

关于终止向特定对象发行股票的原因,神农集团表示,自公司2023年度向特定对象发行A股股票预案披露后,公司董事会、管理层与中介机构等积极推进向特定对象发行A股股票的各项工作。基于内外部环境变化等因素,综合考虑资本市场环境因素及公司实际情况、发展规划,经董事会审慎分析后,决定终止2023年度向特定对象发行A股股票事项。

关于终止本次向特定对象发行股票事项对公司的影响,神农集团表示,公司目前各项生产经营活动均正常进行,公司终止2023年度向特定对象发行A股股票不会对公司正常生产经营造成重大不利影响,不会损害公司及公司股东特别是中小股东的权益。

神农集2023年6月20日披露的《2023年度向特定对象发行A股股票预案》显示,本次向特定对象发行股票的发行对象为不超过三十五名符合中国证监会规定条件的特定投资者,包括证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者及其他符合法律法规规定的法人、自然人或其他合格机构投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的两只以上产品认购的,视为一个发行对象。信托公司作为发行对象,只能以自有资金认购。发行对象均以现金方式认购本次发行的股票。

本次向特定对象发行股票通过竞价方式确定发行价格,定价基准日为发行期首日,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%(定价基准日前20交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量)。

本次向特定对象发行股票的种类为境内上市人民币普通股(A股),每股面值为人民币1.00元。本次向特定对象发行的股票将申请在上交所上市交易。本次向特定对象发行股票预计发行股票数量不超过150,000,000股(含本数),最终以本次发行募集资金总额除以发行价格确定,且不超过本次发行前公司总股本的30%。

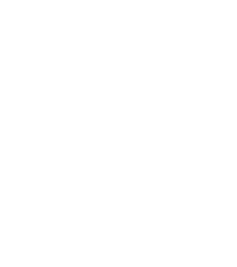

本次向特定对象发行股票拟募集资金总额不超过114,997.14万元(含本数),扣除发行费用后募集资金净额将全部用于投资饲料加工建设类项目(含广西大新神农牧业有限公司饲料加工厂项目、云南神农幼龄动物营养食品生产线建设项目)、生猪养殖建设类项目(含云南神农白水下坡年出栏48万头优质仔猪扩繁基地建设项目、广西崇左神农畜牧有限公司新隆猪场项目、红河弥勒神农畜牧有限公司五山乡年出栏24万头优质仔猪扩繁基地建设项目、广西崇左神农畜牧有限公司灶瓦猪场项目)、补充流动资金。

截至预案公告日,公司本次向特定对象发行股票尚无确定的发行对象。最终是否存在因关联方认购上市公司本次发行股份构成关联交易的情形,将在本次向特定对象发行股票完成后公告的发行情况报告书中予以披露。

截至预案公告日,公司总股本为525,237,516股,公司控股股东何祖训持有公司261,016,651股股份,占上市公司总股本的49.69%;公司实际控制人何祖训、何乔关、何月斌、何宝见合计控制公司454,210,957股股份,占公司总股本的86.48%。假设按本次向特定对象发行股票的上限计算,发行后公司总股本将增加至675,237,516股。本次向特定对象发行股票后,何祖训持有公司股份的比重将降至38.66%,仍为公司控股股东;何祖训、何乔关、何月斌、何宝见合计控制上市公司股份的比重将降至67.27%。本次向特定对象发行股票不会导致公司控制权发生变化。本次向特定对象发行股票完成后,公司不存在股权分布不符合上市条件之情形。

天眼查APP显示,云南神农农业产业集团股份有限公司(曾用名:云南神农农业产业集团有限公司),成立于1999年,位于云南省昆明市,是一家以从事农副食品加工业为主的企业。企业注册资本52504.3452万人民币,实缴资本36019.9012万人民币。

神农集团于2021年5月28日在上交所主板上市,公开发行股票4,003.00万股,发行价格为56.08元/股,保荐机构(主承销商)为中泰证券股份有限公司,保荐代表人为卢戈、仓勇。

神农集团募集资金总额为224,488.24万元,募集资金净额为209,143.44万元。神农集团2021年4月27日披露的招股书显示,公司拟募集资金209,143.44万元,分别用于云南神农陆良年产50万吨饲料及生物安全中心项目、优质仔猪扩繁基地建设项目、优质生猪育肥基地建设项目、云南神农曲靖食品有限公司年50万头生猪屠宰新建项目、补充流动资金。

神农集团发行费用为15,344.80万元,其中,中泰证券股份有限公司获得保荐及承销费用13,469.29万元。

2022年5月26日,神农集团发布2021年年度权益分派实施公告。神农集团本次利润分配及转增股本以方案实施前的公司总股本400,229,012股为基数,每股派发现金红利0.25元(含税),以资本公积金向全体股东每股转增0.30股,共计派发现金红利100,057,253.00元,转增120,068,704股,本次分配后总股本为520,297,716股。股权登记日为2022年5月31日,除权(息)日为2022年6月1日。

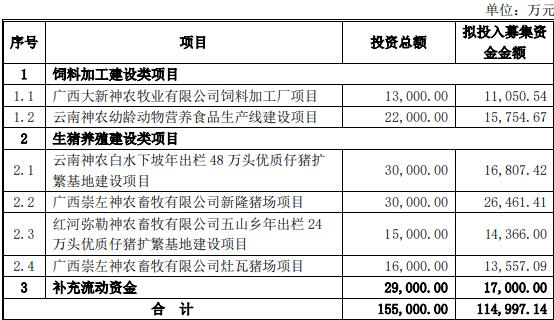

神农集团昨晚发布2023年年度报告显示,报告期内,神农集团全年实现营业收入38.91亿元,同比增长17.76%;归属于上市公司股东的净利润-4.01亿元,同比下滑257.04%;归属于上市公司股东的扣除非经常性损益的净利润-3.97亿元,同比下滑250.21%;经营活动产生的现金流量净额1949.05万元,同比下滑93.97%。

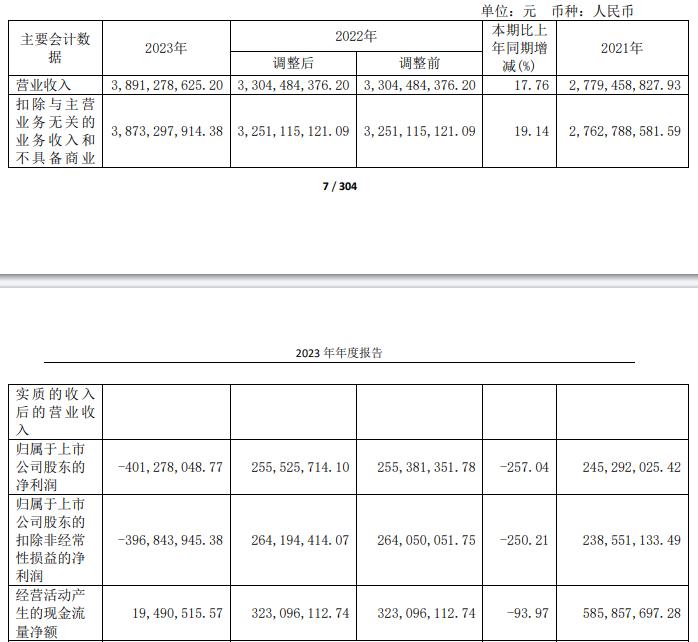

神农集团2024年第一季度报告显示,2024年第一季度,神农集团实现营业收入10.82亿元,同比增长20.82%;归属于上市公司股东的净利润-356.59万元;归属于上市公司股东的扣除非经常性损益的净利润572.58万元;经营活动产生的现金流量净额-4565.18万元。

来源:中国经济网

责编:陈务杰

初审:袁平

二审:郭海红

三审:许祖平